Pour une raison ou une autre, vous pourrez décider de céder votre entreprise. La cession d’une entreprise n’est pas le projet le plus simple à gérer, en raison du grand nombre d’opérations que cela requiert.

L’un des points les plus importants sera de déterminer le prix de vente de votre entreprise. Il va de soi que ce prix sera fixé en considérant un certain nombre de paramètres et en utilisant des techniques données.

Dans la suite, nous vous proposons un guide pour effectuer une évaluation du prix de cession de votre entreprise.

Aucune formule mathématique ou infaillible ne permet de déterminer avec exactitude le prix d’une société.

Une bonne évaluation d’une société passe par l’application de plusieurs critères tels que : la valeur comptable et le prix qu’un acheteur serait prêt à mettre (pendant les négociations). D’autres méthodes permettent une évaluation financière approximative de la valeur de votre entreprise. Une présentation de ces diverses méthodes serait d’une grande utilité pour plus d’un.

Voici les critères et méthodes pour évaluer le prix d’une société.

Quelles sont les techniques d’évaluation du prix de cession d’une entreprise ?

Le prix de cession de votre entreprise ne peut pas être fixé à la légère. Vous devez dans un premier temps vous référer à une méthode qui vous permettra d’effectuer l’évaluation de ce prix. Il existe diverses techniques construites dans ce sens. Le choix d’une méthode ou d’une autre dépendra du type de votre entreprise.

L’évaluation par la méthode de la comparaison

Vous pourrez utiliser la technique de la comparaison pour définir le prix de cession de votre entreprise. Comme le nom l’indique, il s’agit d’une méthode qui consiste à chercher les prix de vente des entreprises se trouvant dans la même zone géographique que la vôtre et qui exercent dans le même secteur. Grâce à cette méthode, vous aurez une idée du coût auquel vous pourrez vendre votre entreprise.

La méthode de comparaison est généralement utilisée pour évaluer les prix des commerces tels que les boucheries, les boulangeries, les restaurants, les brasseries, les fonds artisanaux, les boutiques, etc.

La méthode comparative est également connue sous le nom d’évaluation par barème. Vous aurez en effet à utiliser un barème ou un coefficient en fonction de votre secteur d’activité et de votre situation géographique. Le barème qui s’utilise le plus souvent est celui fourni par les éditions Francis Lefebvre. Il vous suffira de faire le produit entre le coefficient et la moyenne de vos 3 derniers chiffres d’affaires.

L’évaluation par la méthode du patrimoine

Il s’agit de la méthode traditionnelle pour évaluer le prix de cession d’une entreprise. Elle consiste à considérer le patrimoine de l’entreprise pour définir son prix. Il faudra donc considérer la valeur des actifs de laquelle on enlève les dettes. Il faudra également faire des retraitements, c’est-à-dire un ajout des plus-values latentes et une soustraction des éléments qui n’ont aucune valeur. À partir de tous ces calculs, vous obtiendrez l’actif net comptable corrigé de votre entreprise.

Cependant, cette méthode dispose d’un point faible : elle ne considère que le passé pour l’évaluation et n’intègre donc pas le potentiel futur de la société. Si vous avez une entreprise créée récemment, vous ne pourrez pas l’utiliser. La méthode patrimoniale est plutôt adaptée pour les entreprises de forme sociétale, c’est-à-dire les SARL, les EURL, les SA, etc.

L’évaluation basée sur la rentabilité

Vous pourrez également baser l’évaluation du prix de cession de votre entreprise sur sa rentabilité. Pour cette méthode, le calcul le plus utilisé est celui du flux de trésorerie prévisionnel. Si vous voulez utiliser cette technique, il vous faudra établir un business plan puis effectuer le calcul des flux de trésorerie que l’entreprise générera sur une longue période qui est généralement de 5 à 10 ans.

Pour l’utilisation de cette méthode, il vous faudra d’abord effectuer une prévision des flux de trésorerie qui sont générés après le paiement des impôts grâce à la méthode de calcul suivante : résultat d’exploitation – montant des impôts sur le résultat des exploitations – variation du besoin en fonds de roulement – investissements + dotation aux amortissements. Ensuite, vous aurez à effectuer une actualisation des flux de trésorerie en fonction du taux rentabilité que les investisseurs exigent.

Cette méthode d’évaluation de prix de cession d’une entreprise dispose cependant d’un point faible. Le résultat qu’on obtient dépend essentiellement des hypothèses faites. Cela signifie qu’il faudra vraiment être rigoureux dans l’établissement de ces hypothèses. Si vous êtes une entreprise en développement, vous pourrez opter pour cette méthode.

Analyse des revenus et de la rentabilité

Quels sont les paramètres qui interviennent dans le prix de cession d’une entreprise ?

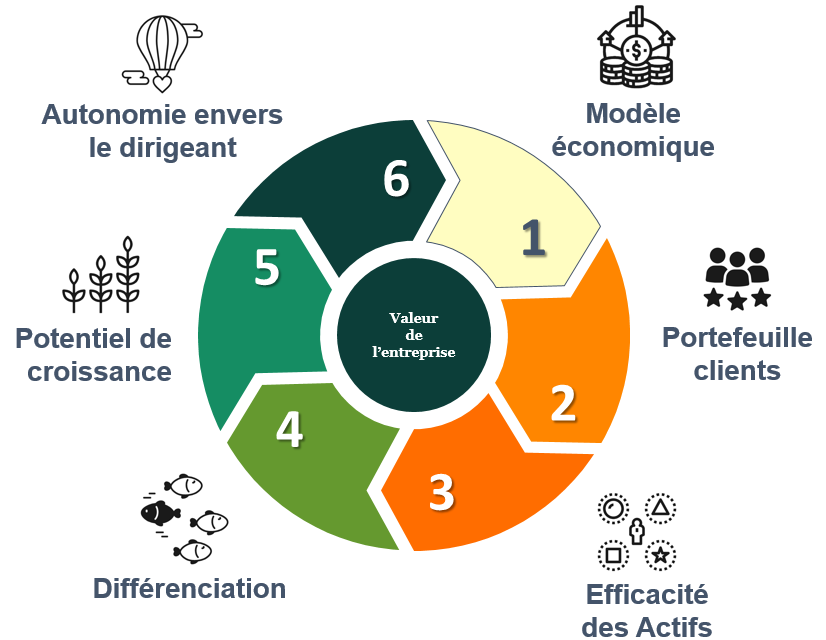

Quelle que soit la méthode d’évaluation du prix de cession de votre entreprise que vous utilisez, certains paramètres doivent être considérés. Ces paramètres interviendront dans la valorisation de votre entreprise. Il s’agit en réalité de critères de majoration et de minoration. Parmi ceux-ci, on peut citer :

- La situation géographique de l’entreprise

- Le savoir-faire

- L’état des outils de production

- La qualité de la clientèle

- Les risques du secteur de l’entreprise et son positionnement en fonction de ses clients

- Les brevets de l’entreprise

- Les ressources humaines

- Les relations avec les associés

- La répartition du capital social

- Etc.

Comme vous pouvez l’imaginer, si votre entreprise est située dans une zone bien fréquentée, elle aura plus de valeur que si elle se trouve dans une zone moins fréquentée. De même, si votre entreprise exerce dans un secteur avec un fort potentiel, vous pourrez la vendre à un prix assez intéressant.

Quoi qu’il en soit, l’urgence de la cession ainsi que le nombre d’acheteurs interviendront également dans le prix de cession de votre entreprise. Plus il y aura d’acquéreurs, plus vous pourrez faire monter les enchères.

Comment vendre son entreprise au meilleur prix ?

Un diagnostic complet est utile pour connaitre la valeur de votre entreprise. Pour cette raison, l’idéal est de faire appel à un expert externe. Ce dernier se chargera d’effectuer l’analyse des détails tels que l’évolution du marché, l’audit de l’outil de production, l’audit de la clientèle. Un business plan devra être réalisé pour recevoir les résultats des analyses de l’entreprise. Il faudra donc renseigner des détails tels que le diagnostic de l’entreprise et le bilan financier complet prévisionnel.

Une fois que la valeur de l’entreprise a été estimée, vous pourrez commencer les négociations avec les potentiels acheteurs. En réalité, vous ne vendrez pas votre entreprise au prix que vous avez défini. En fonction des négociations, vous pourrez le vendre plus cher ou à un prix moins élevé. N’hésitez pas à vous faire accompagner par un expert en vente d’entreprise pour mieux négocier le prix et sortir gagnant de l’opération.

Les facteurs pour justifier le prix de sa société

Plusieurs facteurs peuvent impacter, à la hausse ou à la baisse, la valorisation d’une entreprise. Il s’agit entre autres de :

- L’emplacement du magasin ;

- La composition de la clientèle ;

- L’état du matériel et des outils de production ;

- L’état des points de vente ;

- La réputation ;

- La notoriété de l’entreprise ;

- Les marques de l’entreprise ;

- Les perspectives de la zone géographique, etc.

Il ne s’agit pas d’une liste exhaustive, car plusieurs autres paramètres peuvent entrer en compte.

En France, l’évaluation de la valeur d’une société doit être effectuée par un expert : consultant en transmission d’entreprise, expert-comptable… Il est préférable de déléguer compte tenu des enjeux de l’opération de reprise.

Le contenu et opinions exprimées ici, y compris nos services, sont uniquement destinés à des fins d’information et de pédagogie. Bien que nous nous efforcions de fournir des informations générales précises, les informations présentées ici ne remplacent en aucun cas les conseils d’un professionnel et vous ne devez pas vous fier uniquement à ces informations. Tous les éléments présentés ne doivent pas être considérés comme des conseils d’investissement. Avant de prendre toute décision d’ordre juridique, financière ou fiscale, consultez toujours un professionnel en fonction de vos besoins et de votre situation particulière.